事業経営をやっていると、銀行や信用金庫などの金融機関との関わり方で会社の成否がわかれるといっても過言ではありません。

金融機関から融資を受けるということは、キャッシュフローを改善することや、レバレッジを利かせることができます。

レバレッジをきかせるというのは、多くの利益が見込める事業に、機会損失することなく最大限の投資ができるということです。

経営者の中には利子を払いたくないとか、金融機関はなんだかとっつきづらいからあまり付き合いたくないと考える方もいるかもしれませんが、そういう考えではいざという時にピンチを乗り越えることができません。

「ああ、お金があればな・・」とあとで後悔してもあとの祭りです。

金融機関は本来事業者にとっての大切なビジネスパートナーです。

成功したいのであれば、パートナー選びが非常に重要になってきます。

では、その金融機関との上手な付き合い方について解説しておきます。

金融機関と上手に付き合おう

自分にあった金融機関を探す

ビジネスや融資に限らず、パートナー選びは非常に重要です。

成功者には必ず優秀なビジネスパートナーが存在します。

例えば、メンターやコンサルタント、会計士・税理士・弁護士、そして優秀な融資担当者などです。

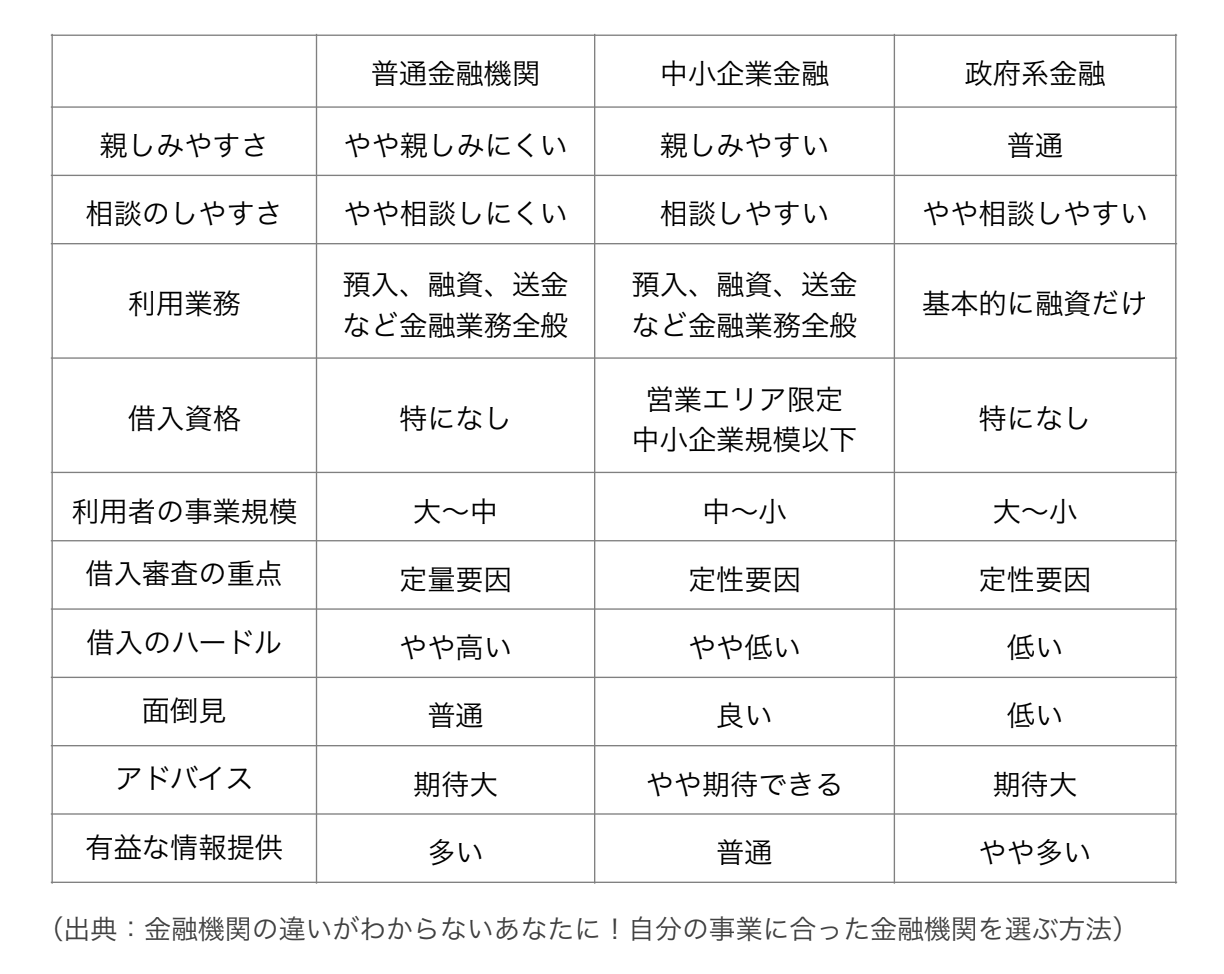

「金融機関なんてだいたいどこも似たようなものでは?」と思うかもしれませんが、実はそれぞれ金融機関ごとに特徴があります。

ここではそれらの種類と特徴について簡単に説明しておきます。

金融機関の種類と特徴

一口に金融機関といっても現在国内には500以上にもおよぶ金融機関があります。

それらをざっくり大きく3つに分けると以下のようになります。

・普通金融機関:都市銀行、地方銀行、第二地銀など

・中小企業金融機関:信用金庫、信用組合など

・政府系金融機関:日本政策金融公庫、商工中金など

今回のウェビナーでは、主に国の政策誘導を実行する金融機関として、政府系金融機関が頻繁に登場しましたが、これは実はほんの少数であり、国内には多数の民間金融機関があります。

これらの民間金融機関もうまく付き合って活用することで、あなたの事業に大きく役立つ可能性があります。

上記のように、様々な金融機関があることはイメージできたでしょうか?

しかし実際のところ、これだけですべてを理解することは難しいと思われます。

当たって砕けろの精神で、まずは訪問して話を聞いてみるのも一手です。

銀行訪問時の注意点

どんな業種業態であっても、金融機関との付き合いは必須です。(※ 風営や金融といった一部の業種では金融機関NGというケースもあります)

そのため臆することなく金融機関への訪問はやっていただきたいのですが、注意すべき点がいくつかありますので、以下に記述しておきます。

注意点1:アポイントは必ずいれる

金融機関の融資担当者はとにもかくにも忙しいです。一人あたり200件以上の顧客を抱えているケースもザラにあり、われわれが外から想像する以上に慌ただしい毎日を過ごしているものです。

そんな激務をこなしている中、アポイントもなく突然ちょっといいですか」と用件もわからない一見客がふらっと来ても、対応する時間がとれないのが現実です。

またアポイントも取らずにくるなんて非常識だという悪い印象を最初から与えてしまう可能性があります。

特に初回訪問の場合はアポイントは必ずいれるようにしましょう。

そしてもし可能であれば、すでに取引のある人に紹介してもらうというのがベストです。

紹介してくれる人が、金融機関と濃い繋がりであればあるほど、あなたに対して丁寧に接してもらえます。

注意点2:服装に気をつける

はじめての訪問は原則としてスーツで行くことをおススメします。

最初の第一印象というのは大変重要で、後々まで影響します。

あなたが普段どれだけ、優秀なスキルを持っていたとしても、初対面の融資担当者にはそれがわかりません。

とりあえずスーツでいけば、まず間違えることはありませんし、あなた自身の気も引き締まるというものです。スーツも派手なものではなく、できるだけ地味なものを選びましょう。またブランド品の高級カバンなども避けた方が無難です。

とにかく、これから融資を受けようとしている立場なので「この社長は誠意がない」とか「金遣いが荒そうだな」などと思われてしまうのはいけません。

注意点3:訪問する時間帯や曜日について

実は金融機関訪問には、適した曜日や時間帯があります。

まず、週明けの月曜日はメールチェックや今週の予定の確認や調整があるため、金融機関員は大変忙しいことが多いです。

週末前の金曜日も休みに入る前の残務処理のため忙しくなることが予想できます。これは相手が金融機関でなくとも容易に想像できるかと思います。

また時間帯については、始業から1時間ほどは雑務にとられてしまうことを考えると早くとも10時頃以降に訪問するのが良いでしょう。

午後はお昼休憩が終わった13時過ぎ以降を狙うとよいでしょう。

基本的にはアポイントを入れる際に、あなたの都合を優先せずに、まずは融資担当者にご都合のよい日時を聞いてみるのが一番です。

注意点4:説明に困ったら即答しない

融資担当者はあなたにたくさんの質問をしてきます。

質問される側の心理としては、ちょっとでも心象を良くしようと、質問にはすべて即座に答えないといけないと思ってしまいがちです。

しかし金融機関の担当者は、あなたにお金を貸して大丈夫なのかどうか、その人間性を見ています。

もし回答に困るような質問があれば、その場ですぐに答えようとせず、「ちょっと考えてみます」とか「質問の意味を教えていただけませんか?」などと聞いてみることをおすすめします。

知らないのに知ったフリをしたり、適当に答えたことでつじつまが合わなくなったり、一貫性を感じられないと受け取られるほうが印象は悪くなります。

「持ち帰って調べて(いつ)までに回答します。」という答えでその場で即答しないことも大切です。

注意点5:銀行は最初の10分で取引するかどうかを決める

銀行や信金の融資担当者が見ているのはズバリあなたの人間性です。

最初の10分で、あなたの人間性が審査されて、取引するかどうかを判断するのです。

金融機関にアポイントをとって訪問する際には、そのことを念頭に置きながら誠実な態度で臨みましょう。

担当者を見極めよう

はじめての訪問であれば、できるだけ下手にでるようにしましょう。下手に出るというのは、ペコペコと媚びへつらうという意味ではありません。

少なくとも上から「お金を借りてやる」という目線ではなく「今後もよいお付き合いをしたい」というイメージで担当者に気に入られるということを意識してみてください。

人間であれば誰しも、好感の持てる相手には必要以上にサービスしたい、なにかできることがあれば手伝ってあげたいと思うのが心情です。

それは金融機関の担当者といえども同じです。

融資担当者が持っている知識や情報を最大限引き出すためには、気に入ってもらえるような姿勢や態度でのぞむように心がけましょう。

そしてあなた自身もまた、融資担当者と長くお付き合いできそうかどうか自分なりの価値観でしっかりと判断してください。

こちらが誠実な態度で望んでいるにも関わらず、相手が不誠実であったり、はじめから貸す気のない対応をとられれば、その担当者とは取引しないことが賢明です。

課長以上とつながろう

銀行や信用金庫の支店には一般的に、預金部門、融資部門、渉外(営業)部門の3つ部署があります。

融資の件となると、当然融資や営業部門の担当者と話をすることになります。

そして各案件は、担当者から上席へと順に上にあがっていきます。金融機関では通常「案件検討会」(金融機関ごとに名称は異なる)という課長以上の役職者が案件を個別に検討するための会議体が存在します。

そのため普段から、課長職以上の役職の人と懇意に付き合いをしておくことで検討会において具体的に「借り手」としてのあなたの像がイメージされやすく決裁が早くなる可能性があるのです。

一番重要なことは何か

銀行や信金はこれから何年にもわたって、あなたの良きビジネスパートナーとなる存在です。

金融機関から必要とされればできるだけ協力し、また、あなたの事業が厳しい状況のときには相談したり力を借りたりする、いわば運命共同体です。

運命共同体となるには、お金の貸し借りの部分だけではなく、人と人としての信頼も必要です。

もちろん金利は安いにこしたことはありませんが、それよりもこれから長年にわたって良きパートナーとして関わっていきたいと思える担当者を探すということが重要です。

融資攻略のための裏情報

金融機関に「お金を貸してください」と言うのではなく、金融機関から「お金を借りてください」と言われてみたいと思いませんか。

金融機関から「お金を借りませんか?」といわれたらほぼ確実にお金を借りることができます。

ここでは少しだけ融資が通りやすくなるような裏情報について公開します。

裏情報1:融資担当者にはノルマがある

あまり知られていませんが、金融機関の融資担当者にはノルマがあります。

口座開設、給与振込口座指定、定期預金、クレジットカード、ローン、投資信託、融資数、融資額など。

これをみると金融機関のノルマの厳しさが想像できるのではないでしょうか。

当然ながら、ノルマを達成できる者だけが出世できる世界です。

逆に言うと、融資担当者のノルマ達成に貢献できるような場合は、融資が通りやすくなります。

裏情報2:融資したい時としたくない時がある

金融機関では「本部」と呼ばれる組織が目標を決めます。

各支店の目標は本部に決められていることになります。

これがどういうことかと言うと、

・決算期の前に目標達成が困難→ 積極的に融資をせざるを得ない

・決算期の前に目標達成が可能→ 融資を来季に回そう

担当者が融資に積極的でない場合は、すでに目標達成の可能性があるかもしれません。

裏情報3:金融機関に定期的に訪問する

融資担当者も人間です。常日頃からコミュニケーションをとっていると、やはり情がわきます。

迷惑にならないくらいの頻度でお互い顔を合わせて日頃からコミュニケーションをとっておけば、お互いに情報交換ができます。

あなたがもしキャッシュフローが厳しいような状態であれば、融資担当者も相談に乗ってくれるでしょう。

それほど顔をあわせるというのは、とても重要なことなのです。

裏情報4:これまでのお付き合いを重視する

仮に資金繰りが困難な状態で、融資を受ける必要が出てきた場合、どちらの金融機関が借りやすいと思いますか?

1.新たな金融機関

2.これまで取引のある金融機関

それは、もちろん2です。

なぜかと言うと、すでに貸出をしている金融機関からすれば、あなたに経営破綻されては困ります。

これまで取引のある金融機関に相談したほうが、まだ融資してもらえる可能性はあります。

事業存続の伴は経営者のビジョン

あなたはなぜ、経営者という困難な道を選んだのでしょうか?

お金を稼ぎたいからでしょうか?

以前の労働環境に問題があったからですか?

それとも、住む場所や時間に縛られずに自由に仕事がしたいと思ったからですか?

独立して自ら事業を始める場合、社会的な信用は「ゼロ」からのスタートとなります。

はじめは施術も営業も、広告宣伝も、経理も、人事もすべてあなたがこなさなければいけません。

会社員であれば、セールスならセールス、広告宣伝なら広告宣伝をやっておいてさえいれば、毎月決められた日に給与が振り込まれます。

それでも、安定したサラリーマン生活を辞めてまで、経営者になるという決断をしたということは、それなりの覚悟があってのことでしょう。

なぜ、1年で約4割ものが企業が廃業に追い込まれるのか?

10年間後に存在できるのは約1割だけなのか?

10年後に存続できる企業と1年持たずに廃業してしまった企業との違いはなんなのか?

を、もう一度よく考えてみてください。

現状に対する不満や将来に対する不安という動機だけでは事業の継続は困難です。

事業を継続させるためには何が何でも続けるという覚悟と、あなた自身のビジョンが必要です。

経営者はいつも試されているのです。

解決できそうにないトラブルが起きてしまったときに、こんなはずではなかった、もう私には無理と諦めてしまわないように、という考えが浮かんできます。

それでも、困難と向き合い、事業を継続させるためには、私は「必ずこうなるんだ!こうしたいんだ!」という心の底から思えるビジョンが必要なのです。

ビジョンは、あなたを助け人を動かします。

成功者は必ずビジョンがあります。

そして、成功者はビジョンの持つ力を理解しています。

おわりに

ここまでお読みいただきましてありがとうございました。

今回の新型コロナウイルス感染症の問題は、私たちに大きなダメージを与え、個人としても本当に悲しい、苦しい思いをされている経営者さんも多いと推測します。

本文でもお話しましたが、こんな時期なので一時的に事業が赤字になってしまうことは十分あり得ると思います。

それでも血液たるお金さえあれば何とか事業は継続していくことができます。

その意味で、国からの今回の緊急貸付の寛大な措置は、いち事業者としても有り難いと思いますし、この情報を知ったあなたには是非、緊急融資を受けて事業を継続してもらいたいと考えます。

そして近い将来このコロナ騒動を振り返った時に、あなたの事業を大きく強くできたきっかけとして思い出話ができることを願っています。

この情報が、あなたの事業の安定化の一助になりますように。

おくりばんと代表

堀川 航

お得な情報をゲットしよう!

秘密のグループ(Facebook)への参加は↓をクリック

https://www.facebook.com/groups/hj.recipe/

LINE公式アカウント

オンラインサロンはじめました!

詳細はこちらから